Najważniejsze informacje, które mogą mieć wpływ na zdolność kredytową:

- wysokie miesięczne zobowiązania obniżają zdolność kredytową przez niekorzystny wskaźnik DTI;

- umowa zlecenie lub o dzieło wymaga dłuższej historii dochodowej i często jest akceptowana tylko częściowo;

- brak historii kredytowej w BIK może negatywnie wpłynąć na ocenę zdolności przez brak danych do analizy;

- wysokie koszty utrzymania i liczba osób w gospodarstwie domowym wpływają na obniżenie dostępnej nadwyżki dochodu;

- negatywna historia w BIK, nawet przy drobnych opóźnieniach, może skutkować odrzuceniem wniosku;

- krótszy okres kredytowania zwiększa ratę i obniża zdolność kredytową, mimo wyższych zarobków;

- nieregularne lub sezonowe źródła dochodu są analizowane indywidualnie i często akceptowane z ograniczeniami;

- zarobki w walucie obcej są często przeliczane konserwatywnie, co wpływa na niższą ocenę zdolności;

- alimenty i inne stałe zobowiązania są odejmowane od dochodu netto przy wyliczaniu zdolności.

Zdolność kredytowa to nie tylko kwestia zarobków.

Możesz zarabiać 10 tysięcy złotych miesięcznie i nadal mieć niską zdolność kredytową. Albo odwrotnie – zarabiać średnią krajową i zostać pozytywnie ocenionym przez bank, ponieważ wiesz, jak zarządzać finansami.

Jeśli planujesz kredyt hipoteczny, musisz znać dokładne mechanizmy działania systemu bankowego.

Na przykład – zdolność kredytowa liczona jest m.in. na podstawie Twoich miesięcznych kosztów utrzymania, stałych zobowiązań, typu umowy o pracę, stażu zatrudnienia, historii kredytowej, wieku czy liczby osób w gospodarstwie domowym.

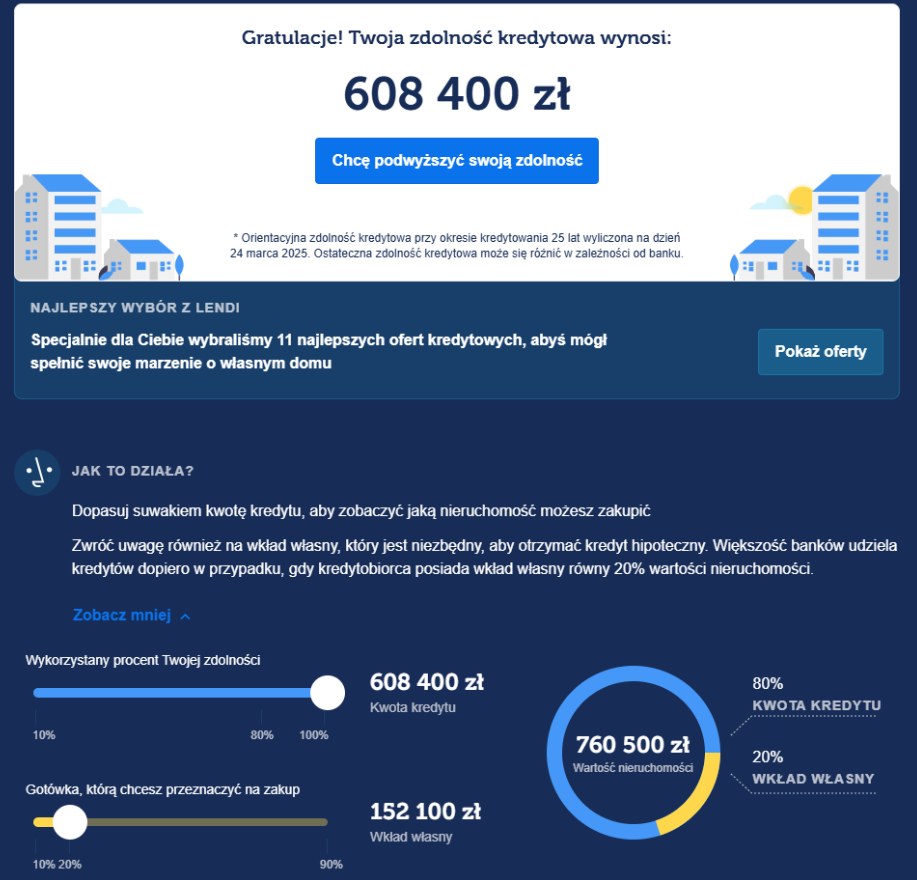

Jeśli chcesz to wszystko sprawdzić bez stresu i za darmo, wykorzystaj kalkulator zdolności kredytowej, który szybko da Ci orientację, w jakim miejscu jesteś.

1. Wysokie stałe zobowiązania

Jeśli masz już kilka kredytów, raty leasingowe, pożyczki gotówkowe albo limity na kartach kredytowych – wszystko to wpływa bezpośrednio na Twoją zdolność.

Banki stosują wskaźnik DTI (ang. Debt-to-Income), czyli relację Twoich zobowiązań do dochodów. Obecnie rekomendowana granica to maksymalnie 40–50% dla przeciętnego kredytobiorcy. Masz 5 tysięcy zł netto, a Twoje zobowiązania przekraczają 2,5 tysiąca? Dla banku możesz być już "czerwoną flagą".

Dodatkowo – nawet niewykorzystana karta kredytowa z limitem 10 tys. zł może być traktowana jako zobowiązanie w wysokości 5% miesięcznie. Więc jeśli nie używasz karty, ale masz ją “na wszelki wypadek” – to też Ci szkodzi.

2. Umowa cywilnoprawna zamiast etatu

Banki nie traktują wszystkich źródeł dochodu tak samo. Umowa o pracę na czas nieokreślony to złoty standard.

Ale jeśli masz umowę zlecenie lub o dzieło – musisz liczyć się z tym, że:

- część banków w ogóle ich nie zaakceptuje;

- inne mogą wymagać minimum 12 miesięcy ciągłości;

- niektóre zaakceptują dochód tylko w 80% jego wartości.

Freelancerzy, samozatrudnieni, osoby pracujące "na projektach" – to wszystko wymaga odrębnej analizy i często współpracy z ekspertem kredytowym, który zna specyfikę takich przypadków.

3. Zmiana pracy tuż przed wnioskowaniem

Bank patrzy nie tylko na wysokość wynagrodzenia, ale też na jego stabilność. Jeśli zmieniłeś pracę w ostatnich tygodniach i jesteś jeszcze na okresie próbnym – wiele banków może odrzucić Twój wniosek.

Przykładowe wymagania związane ze stabilnością zatrudnienia:

- minimum 3 miesiące zatrudnienia u nowego pracodawcy;

- w wielu przypadkach – zakończony okres próbny;

- najlepiej umowa na czas nieokreślony.

Jeśli planujesz kredyt hipoteczny – zmieniaj pracę z głową.

4. Wysokie koszty utrzymania

Brzmi niegroźnie? A jednak – to poważny temat.

Banki przy ocenie zdolności analizują Twoje miesięczne wydatki na:

- mieszkanie (czynsz, media, prąd, gaz);

- jedzenie;

- komunikację i paliwo;

- ubezpieczenia;

- dzieci, szkołę, przedszkole;

- inne stałe wydatki (np. abonamenty, subskrypcje).

Im wyższe koszty utrzymania – tym mniej zostaje z dochodu "na życie". A to właśnie ta nadwyżka może zadecydować, czy bank uzna Cię za wiarygodnego kredytobiorcę. Co więcej – każda dodatkowa osoba w gospodarstwie domowym zwiększa minimalne koszty życia, jakie bank musi przyjąć w kalkulacji.

5. Duża liczba zapytań kredytowych

To pułapka, w którą wpada wielu. Słyszysz, że warto porównać oferty? Super. Ale jeśli zrobisz to nieumiejętnie – zaszkodzisz sobie. Każde oficjalne zapytanie kredytowe do BIK wpływa na Twoją ocenę punktową. Jeśli jest ich dużo w krótkim czasie, może to zostać zinterpretowane jako zwiększone ryzyko – szczególnie w przypadku, gdy klient nie uzyskał finansowania.

6. Zbyt krótki okres kredytowania

Im dłuższy okres kredytowania, tym niższa miesięczna rata – a niższa rata to wyższa zdolność kredytowa w oczach banku.

Wielu kredytobiorców decyduje się jednak na krótszy okres, np. 15 zamiast 25 lat, licząc na szybszą spłatę. Efekt? Rata wyższa nawet o kilkaset złotych, co przy dochodzie rzędu 6 000 zł netto może obniżyć zdolność kredytową nawet o 100–150 tys. zł. To może przekreślić szansę na zakup wymarzonego mieszkania.

To nie znaczy, że dłuższy kredyt zawsze jest lepszy – ale jego wybór może zwiększyć szanse na uzyskanie finansowania. Warto przy tym pamiętać, że kredyt można nadpłacać i skracać jego okres w trakcie spłaty.

Decyzję o okresie kredytowania warto podjąć w oparciu o:

- analizę całkowitego kosztu kredytu,

- realną ocenę swojej sytuacji finansowej,

- plany życiowe i możliwość wcześniejszej spłaty.

7. Współkredytobiorca z problemami finansowymi

Często słyszymy: „Nie mam zdolności? Wezmę siostrę jako współkredytobiorcę”. Tylko że współkredytobiorca nie tylko „dodaje” Ci zdolności - może ją też brutalnie zaniżyć.

Dlaczego? Ponieważ jego sytuacja finansowa też jest brana pod uwagę. Jeśli:

- ma inne kredyty;

- niskie dochody;

- złą historię w BIK;

- wysokie koszty życia

… to finalnie Twoja łączna zdolność może nie poprawić się (a może nawet obniży). Po drugie - musicie wiedzieć, że współkredytobiorca też odpowiada za cały kredyt. Jeśli coś pójdzie nie tak, bank upomni się o spłatę niego.

8. Niestabilne źródła dochodu

Dochód to nie tylko jego wysokość. Liczy się też jego powtarzalność i wiarygodność. Masz działalność gospodarczą od kilku miesięcy? Albo pracujesz sezonowo? A może dostajesz prowizję zamiast stałej pensji?

Wszystko to może być problematyczne. Banki chcą stabilności. Większość z nich wymaga m.in.:

- minimum 12 miesięcy ciągłości działalności gospodarczej;

- udokumentowanych przychodów (PIT, KPiR, ZUS);

- regularnych wpływów na konto.

Prowizje? Tylko jeśli mają formę wynagrodzenia wypłacanego co miesiąc. Zlecenia „na telefon” albo praca nieregularna — nawet jeśli dobrze płatna — to może być dla banku ryzyko.

Co jeszcze może wpływać na Twoją zdolność kredytową?

Masz dzieci? Jesteś po rozwodzie? A może płacisz alimenty? Wszystko to ma wpływ na wyliczenie kosztów życia. Dziecko w gospodarstwie domowym to wyższe koszty minimalne, jakie bank musi przyjąć.

Dlatego w każdej sytuacji rodzinnej warto zrobić indywidualną symulację, najlepiej korzystając z kalkulatora zdolności kredytowej, który uwzględnia wiele zmiennych.

Rodzaj waluty

W Polsce kredyty hipoteczne mogą być udzielane wyłącznie w walucie, w której uzyskujesz dochód – to zasada wynikająca z rekomendacji KNF. Oznacza to, że jeśli zarabiasz w euro, funtach czy dolarach, bank nie może udzielić Ci kredytu w złotówkach. Może natomiast zaproponować kredyt w walucie Twojego dochodu – ale w praktyce robi to niechętnie.

Wiek

To temat, o którym rzadko się mówi. Ale wiek kredytobiorcy wpływa na maksymalny okres kredytu. A to z kolei – jak już wiemy – oddziałuje na ratę i zdolność.

Zanim zaczniesz składać wnioski do banków, sprawdź swoją sytuację w kalkulatorze zdolności kredytowej. Niekiedy wystarczy kilka prostych korekt - na przykład: zamknięcie nieużywanej karty kredytowej, uregulowanie drobnego zaległego zobowiązania czy wydłużenie okresu kredytu - takie działania mogą sprawić, że Twoja zdolność wzrośnie.